NotiCOLCOB

Crédito en Colombia 2025: resultados y tendencias en un mercado en transformación

El crédito en Colombia está cambiando. Cifras de Datacrédito Experian revelan que, mientras algunos sectores mantienen estabilidad, otros enfrentan más riesgo y presión en la cobranza. Para el sector de crédito, cobranza y BPO, este escenario combina retos inmediatos y nuevas oportunidades.

Sectores en movimiento

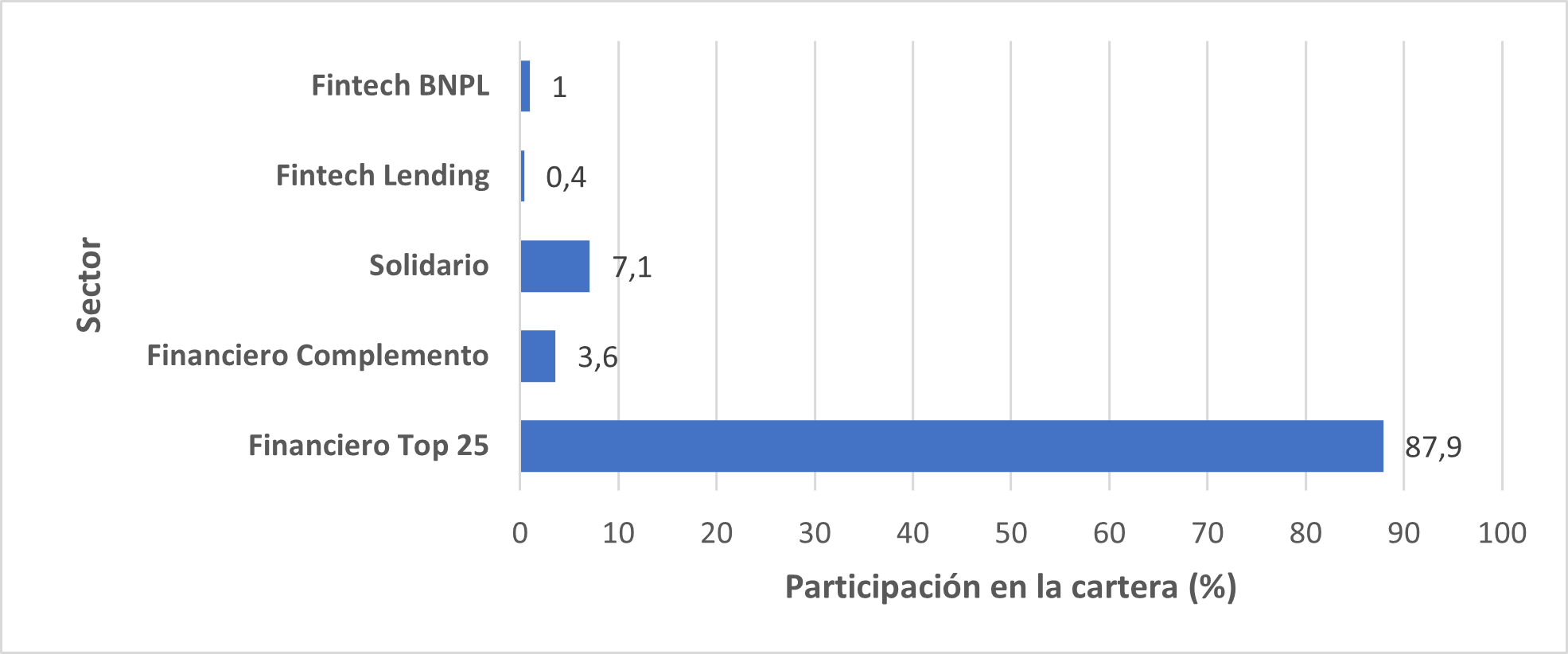

El financiero tradicional sigue siendo el eje del mercado, aunque moderó su colocación en 2024 y empieza a recuperarse en 2025. El solidario reafirma su estabilidad y el complementario muestra mayor exposición a deterioro.

Las Fintech se consolidan como protagonistas ya que representan alrededor del 13% del ecosistema en número de operaciones, aunque en saldo aún tienen un peso menor (≈1,3%). Dentro de ellas, el modelo BNPL (Buy Now, Pay Later) gana terreno, pero su volatilidad exige fortalecer la originación y la cobranza temprana.

Cifras con corte a junio 2025

Cifras con corte a junio 2025

Productos con realidades distintas

- Tarjetas (10,4%): menor colocación, mayor riesgo.

- Consumo (26,8%): el segmento más vulnerable.

- Vivienda (33,1%): señales de recuperación, apoyada en VIS.

- Libranza (16,6%): estable y con la menor mora, aunque con plazos cada vez más largos.

- Microcrédito (4,5%): resiliente en regiones, con mayores retos en Bogotá.

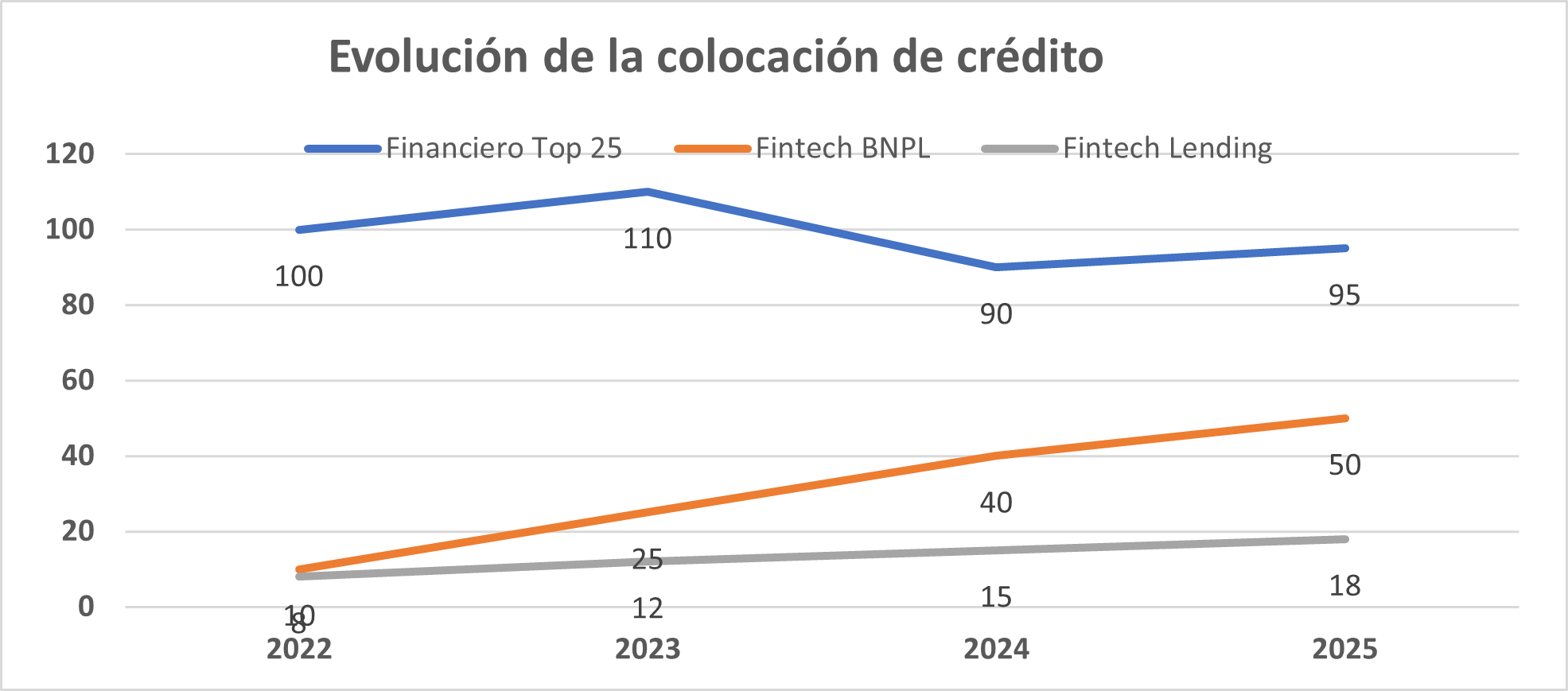

Evolución de la colocación

El financiero Top 25 pasó de 100 en 2022 a 95 en 2025 tras un ajuste en 2024. En contraste, el BNPL creció de 10 a 50 en el mismo periodo y el lending fintech de 8 a 18. Una señal clara de cómo las fintech están ganando terreno, aunque con mayor exposición a deterioro

La mirada desde la cobranza

Las cosechas de 2023 mostraron mejor pago, pero las de 2024 se deterioraron. Para el sector de cobranza y BPO, esto significa mayor necesidad de segmentación dinámica, omnicanalidad y autogestión de pagos.

Retos:

- Más morosidad en consumo y tarjetas.

- Volatilidad en fintech y BNPL.

- Plazos extensos en libranza.

- Restricciones normativas en contacto y cobranza.

Oportunidades:

- Analítica avanzada y datos alternativos.

- Cobranza omnicanal y autogestión.

- BNPL y crédito digital como palanca de inclusión.

- Vivienda y sector solidario como pilares de estabilidad.

Un sistema en transición

El crédito colombiano avanza a distintas velocidades: bancos que moderan, Fintech que aceleran, solidario que resiste. El reto para el sector de crédito, cobranza y BPO será lograr el balance entre inclusión, innovación y sostenibilidad en un entorno cada vez más competitivo.

Contenido por: COLCOB – ASOACIÓN COLOMBIANA DE LA COBRANZA