NotiCOLCOB

Desaceleración de la cartera vencida en lo corrido de 2024

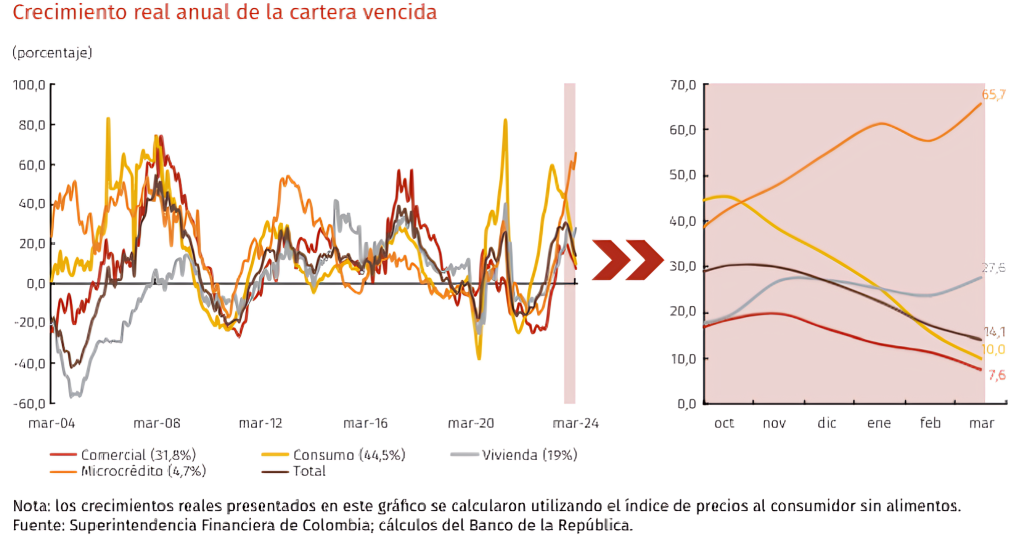

De acuerdo con cifras reveladas por el Banco de la República, la cartera vencida de los establecimientos de crédito (EC) en Colombia ha experimentado una desaceleración en su crecimiento durante 2024. Sin embargo, al analizar las cifras de los últimos tres meses del año anterior, se observa un crecimiento del 30%, alcanzando los $37,5 billones de pesos. Este comportamiento se explica por la dinámica de las modalidades de microcrédito, consumo, vivienda y comercial, que registraron tasas de crecimiento reales anuales del 55,3%, 32,3%, 27,0% y 16,3% respectivamente, a diciembre de 2023.

Desde enero de 2024, el crecimiento de la cartera vencida de vivienda, comercial y consumo ha disminuido; en particular, el de esta última modalidad, cuya tasa de crecimiento se redujo 49,4 puntos porcentuales entre abril de 2023 y marzo de 2024. Según el reporte de Estabilidad Financiera del Banco de la República, esta dinámica podría atribuirse a las mayores exigencias en el otorgamiento de créditos de consumo reportadas por los EC durante 2023.

El Banco Central argumenta que aun cuando las tres modalidades más representativas de la cartera total de los EC registran recuperaciones, el crecimiento de los créditos vencidos de todas las carteras se mantiene en niveles superiores a sus promedios históricos. Según el documento, esto podría estar relacionado con la mayor toma de riesgos en el mercado de crédito durante 2022, debido al crecimiento económico acelerado, así como la política monetaria en 2023 para reducir desequilibrios macroeconómicos y algunas iniciativas regulatorias que podrían haber afectado la capacidad de los EC para recuperar la cartera o identificar el riesgo de los deudores.

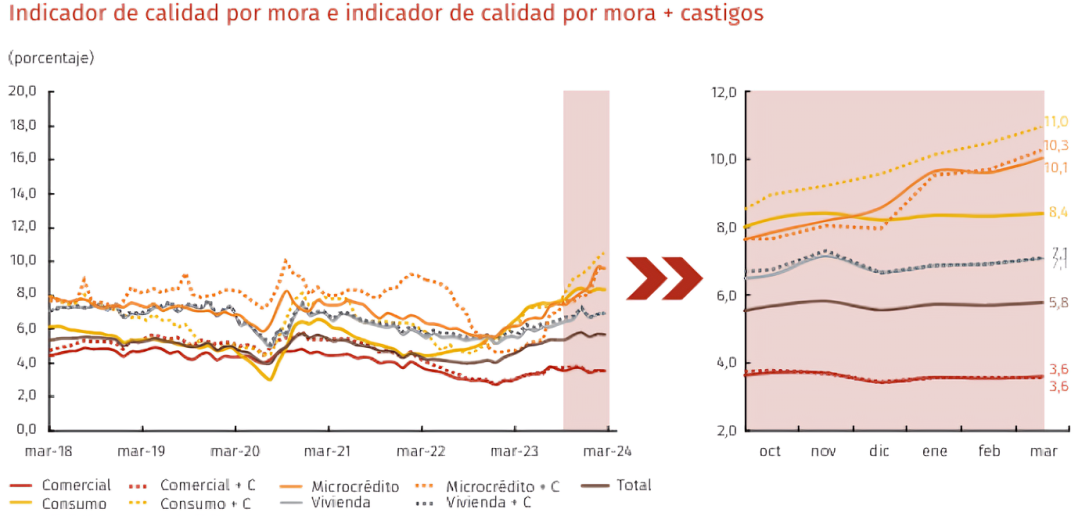

El indicador de calidad por mora (ICM) también mostró una tendencia de deterioro en 2023 y un menor ritmo de crecimiento en 2024. Esto indica que, si bien se están realizando esfuerzos para mejorar la calidad de la cartera, aún existen desafíos en este ámbito. En particular, el ICM de consumo aumentó en 63,3 puntos básicos entre septiembre de 2023 y marzo de 2024, mientras que su ICM con castigos incrementó en 2,9 puntos porcentuales.

Ante este panorama, es fundamental que los establecimientos de crédito continúen fortaleciendo sus prácticas de gestión de riesgos y adaptándose a los cambios regulatorios y económicos para garantizar la estabilidad del sistema financiero y promover un crecimiento sostenible del crédito.

Ante este panorama, es fundamental que los establecimientos de crédito continúen fortaleciendo sus prácticas de gestión de riesgos y adaptándose a los cambios regulatorios y económicos para garantizar la estabilidad del sistema financiero y promover un crecimiento sostenible del crédito.